贝壳集团正式登陆纽交所,股票代码为BEKE,开盘价报35美元,较发行价大涨75%。截至美股收盘,贝壳集团报37.44美元,较发行价大涨87.20%,市值达422.13亿美元。

招股书显示,2019年贝壳集团总交易额(GTV)为2.128万亿元人民币,促进了超过220万笔住房交易,是中国最大的住房交易和服务平台。2020年上半年,贝壳集团GTV达成了1.33万亿元,同比增长49.4%。

此次贝壳集团发售1.06亿股ADS,发行价定为20美元/ADS,高于此前公布的价格区间上限。贝壳集团将筹集21.2亿美元,这是自2018年3月爱奇艺在美国上市以来,中国公司在美国最大规模的IPO。

而成功上市的背后,前期参与投资贝壳的机构们可谓回报满满,其中尤以既是联席主承销商又是早期投资方的华兴资本受益最大。

据了解,华兴资本旗下华兴新经济基金参与了链家(贝壳前身)的多轮融资。从股权架构上来看,华兴资本董事长包凡持股达到3.8%,是公司第五大股东。

包凡本人也在多处场合表达出对贝壳找房的欣赏和信任,他曾谈到,贝壳找房是这五年以来自己所知道的产业互联网领域内最成功的案例之一,它真正从线下开始改造整个行业,“我们肯定赌它赢”。

不过上市立即大涨的高光背后,贝壳模式仍存在不少质疑的声音。

/ 01 /

坚持、创新与争议

纵观贝壳找房的上市之路,可以说经历了最初的坚守,实现了模式的创新,也遭受了行业的质疑。

早在2014年,链家在体系内开始快速推动互联网化,到了2018年4月,由链家网升级而来的贝壳找房上线。与链家的垂直自营模式不同,贝壳的定位是一个全新的互联网地产平台,吸引更多类似链家的经纪公司入驻。

在打破传统租售生意的逻辑下,贝壳的使命是进行一场自下而上的互联网改造。链家董事长左晖的期望是通过号召各经纪品牌开放资源,破除行业痼疾,打通住房相关的所有链条和环节。

用左晖的话来说,“我们在做一个球场,希望在这里踢球越来越多,大家踢球的规则越来越好。我们的利益其实在市场的利益上。一个公平公正的协议和规则对贝壳平台的利益是最大化的。”

从互联网信息平台的维度看,链家系可谓赶了个晚集。为此,左晖不遗余力地调转火力助攻贝壳平台,线上线下全方位推广,先后多名互联网背景的高管加盟,做最大资源的倾斜,并将十大职能部门划归贝壳。

而贝壳也不负众望,一经上线便推出了重磅创新产品——ACN经纪合作网络,这一网络的出现改变了房地产经纪机构和经纪人的作业方式。

按照ACN网络的规则,贝壳与品牌方按照一定比例扣收门店的业绩佣金,剩余部分由包括门店、房源录入人、客源成交人等各方角色共同分享。本质上讲,就是通过SaaS技术打破整个房产经纪链条上的信息孤岛,让房源、客户和经纪人实现无缝对接。

依靠这种颠覆性的模式创新,贝壳完成了居住服务产业的重构,并快速向全国扩大。招股书数据显示,截至2020年6月,贝壳找房平台已经进驻了全国103个城市,连接了265个新经纪品牌的超过45.6万经纪人和4.2万家经纪门店。

多线并进让贝壳的成本出现明显升高。2017年-2019年,贝壳的收入成本为207.2、217.8、247.1亿元。根据招股书显示,贝壳的成本占比最大的为佣金及内部补偿费用,指的是向协助完成交易的其他机构及渠道支付的佣金,以及向中介及销售人员支付的交易提成。2017-2019年房产销售的佣金分别为156.6、157.7、194.4亿元。

业绩方面,2017年至2019年,贝壳找房的营业收入分别为255、286、460亿元;同期净亏损为5.38、4.28、21.8亿元,三年间累计亏损超31亿元也让其盈利模式受到不少投资者质疑。

从目前贝壳APP的功能布局来看,贝壳找房相当于一个B2B平台,其主要的用户是房产经纪人与终端的购房者,但与其它B2B也有所不同的是,贝壳找房仍属于链家体系。对此,业内普遍的声音认为,贝壳找房的商业模式存在悖论,既做平台又做线下自主品牌,有着明显的利益冲突。

事实上,行业内对贝壳找房的商业模式早已极为不满。这其中,以姚劲波为首的58系与贝壳的对抗更为直接,也更为激进。在姚劲波看来,贝壳倡导的“开放平台”以及价值逻辑更像是“既做运动员,又做裁判员”。他将贝壳视为封闭的苹果系统,称58同城是开放的安卓。

2018年6月,58集团携手中原地产、我爱我家、21世纪不动产中国、中原地产等召开全行业“真房源”誓师大会,组成“不动产联盟”,这也被外界解读为“围剿链家联盟”。在此之后,两大阵营围绕着“真房源”“开放平台”等方面展开了一系列的竞争,成为业内最为关注的话题。

贝壳上市当天,姚劲波在朋友圈写道,“今天贝壳上市,向左晖总表示祝贺。但负责任的讲我们相信开放平台Android会大于封闭,58安居客退市后会全方位进入/赋能产业!”言外之意,58同城和旗下安居客才是全行业的“中立平台”,可谓火药味十足。

/ 02 /

豪华股东阵营

华兴资本或成大赢家

借助链家体系多年的经验积累,贝壳得以在几年间迅速发展壮大。而除了经验优势,强大的融资能力,也一路助推贝壳上市。

资料显示2016年4月,链家(后改名贝壳)的B轮及B+轮融资从华兴资本旗下的华兴新经济基金获得融资60亿元。2017年1月,链家完成C轮融资,华兴新经济基金继续跟投。

2018年4月,贝壳找房上线运营后,左晖将原投资方在链家的股份通过协议平移到贝壳找房。此后,贝壳又在2019年的D轮融资中筹集到了超过12亿美元的资金,华兴资本再次跟投。彼时贝壳找房的估值已经超过百亿美元。

在IPO之前,贝壳创始人兼董事长左晖个人持股比例为28.9%,为第一大股东;机构投资者中,腾讯是最大的外部投资者,持股比例达12.3%;另外,软银持股比例为10.2%,高瓴资本持股比例为5.3%,华兴资本董事长包凡持股比例为3.8%。

IPO后左晖持股26.2%,若按昨日收盘时贝壳422.13亿美元市值计算,对应身价约为110亿美元(折合约767亿人民币)。包凡所持股份价值约为16亿美元(折合约111亿人民币)。

贝壳敲钟当日,包凡发信《致敬贝壳,做难而正确的事——写在贝壳找房上市之际》,恭喜贝壳顺利登陆资本市场。包凡在信中称,作为贝壳最坚定的战友,华兴有幸能得到公司始终不渝的信任,成为唯一一家为贝壳提供从投资到投行“跨链条式金融服务”的机构。回望过去,华兴与贝壳和衷共济的过往历历在目。

除了投资,华兴资本还是本次贝壳IPO的联席主承销商中唯一一家国内投行,深度参与了贝壳上市运作。可以说是贝壳这次上市背后的大赢家之一。

IPO只是阶段,并不是目的。基于贝壳已形成的护城河,包凡对贝壳的期望是“居住类的亚马逊”“未来凡是与居住相关的需求,都能够在贝壳得到满足”。

提及贝壳可以想象的规模,包凡表示,目前房地产市场是仅次于电商的一个垂直领域,如果再将相关的家装与金融业务考虑在内,市场规模并不是真正的问题,问题的核心是链家在贝壳这块蛋糕中能够切多少。

据了解,在投资贝壳找房之前,华兴新经济基金先后在“衣、食、住、行”领域,投资了美团点评、滴滴出行、自如等企业。在赛道选择上,包凡曾在公开演讲时表示,华兴有三点标准。首先,产业规模要足够大,至少是上千亿的规模。第二,链条比较长,存在低效的环节,且有很多错配的现象。第三,很重要的一点在于上下游环节玩家相对分散,如果头部企业市场占比低于20%,这个行业里面应该还有机会。

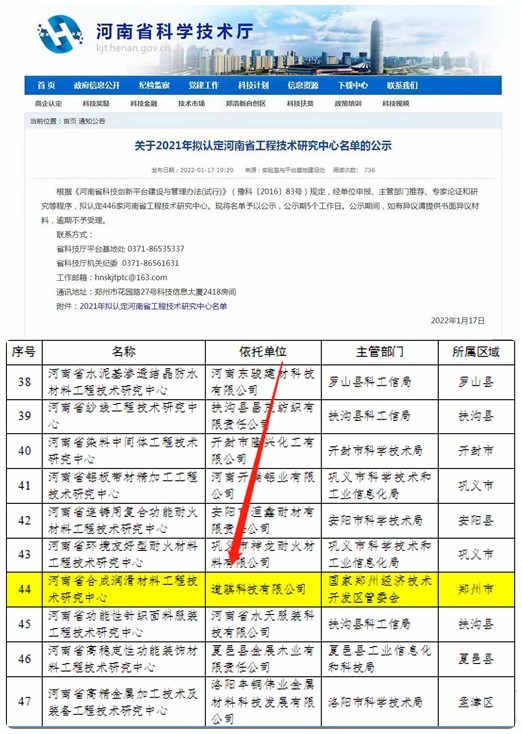

营业执照公示信息

营业执照公示信息